Материалы по тегу: сделка

|

12.07.2024 [11:32], Руслан Авдеев

SoftBank приобрела британского разработчика ИИ-ускорителей GraphcoreЯпонская SoftBank, уже владеющая британским разработчиком процессоров Arm, приобрела британскую же компанию Craphcore, занятую разработкой ИИ-ускорителей. По данным The Register, сумма потенциальной сделки не называется, но по некоторым оценкам она составит $600 млн — для сравнения, Graphcore привлекла $700 млн в ходе всех раундов финансирования. Graphcore официально объявила о сделке в четверг, а её глава Найджел Тун (Nigel Toon) публично одобрил её, подчеркнув, что спрос на ИИ-вычисления сейчас высок и продолжает расти, а SoftBank является тем партнёром для Graphcore, который поможет «изменить ландшафт» ИИ-технологий. Штаб-квартира компании по-прежнему останется в Бристоле. Ключевые активы компании — ИИ-ускорители Intelligence Processing Units (IPU), а также стек ПО. Хотя вычислительные системы BOW POD16 оказались производительнее NVIDIA DGX A100, процветания в компании не дождались и рассматривали продажу ещё в феврале 2024 года.

Источник изображения: Graphcore Несмотря на первоначальный успех, бизнес не смог стать прибыльным. В 2022 году выручка составила всего $2,7 млн — на 46 % меньше год к году, операционные расходы составили $206,8 млн. После этого начались увольнения — по словам представителей компании, необходимые для того, чтобы удержать бизнес на плаву. Более того, компания даже стала получать иски. Сотрудничество с китайскими бизнесами могло бы вывести Graphcore из тупика, но США ограничили продажи высокопроизводительных ускорителей в КНР. Тем временем NVIDIA закрепила своё влияние на рынке решений для генеративных ИИ-систем. Тун прогнозирует, что SoftBank, наконец, даст возможность Graphcore составить конкуренцию лидерам отрасли. По словам SoftBank Investment Advisers, новое поколение полупроводников и вычислительных систем имеет чрезвычайное значение для работ над т.н. «общим искусственным интеллектом» (AGI), поэтому SoftBank рада сотрудничать с Graphcore. При этом в SoftBank не акцентируют внимание на том, что компания уже является владельцем контрольного пакета акций британской Arm, на решениях которой строятся многие современные полупроводники. Последняя имеет собственные амбиции и намерена представить альтернативу решениям NVIDIA. Graphcore предлагает ещё одну альтернативу и уже имеет готовое техническое решение. С учётом финансовых ресурсов SoftBank и связей с Arm, компания, возможно, получит второе дыхание для нового старта. Другими словами, сектор ИИ-инфраструктуры сможет стать более конкурентным, что в любом случае пойдёт на благо покупателей.

11.07.2024 [12:22], Руслан Авдеев

AMD приобрела за $665 млн финский ИИ-стартап Silo AIAMD сообщила о приобретении за $665 млн крупнейшей в Европе частной ИИ-лаборатории — Silo AI. Silo AI включает более 300 «специалистов мирового уровня» с опытом создания специализированных ИИ-моделей, платформ и решений для ведущих корпоративных клиентов, применяющих их в облачных, встраиваемых и клиентских IT-проектах. Сооснователь Silo AI и её глава Питер Сарлин (Peter Sarlin) сохранит руководящую должность в команде, которая войдёт в AMD Artificial Intelligence Group. Завершение сделки планируется на II половину 2024 года. Как отмечает AMD, предприятия каждой отрасли ищут эффективные способы разработки и внедрения ИИ-решений, а команда Silo AI уже имеет экспертов и опыт в разработке передовых ИИ-моделей и решений, включая создание больших языковых моделей (LLM) на платформах AMD. Теперь команда поможет ускорить реализацию ИИ-стратегии AMD, создание и внедрение ИИ-решений по заказу клиентов со всего мира. Базирующаяся в Финляндии компания действует как в Европе, так и в Северной Америке, специализируясь на комплексных решениях, которые позволяют клиентом быстро внедрять ИИ в свои продукты, сервисы и рабочие процессы. В числе клиентов — Allianz, Philips, Rolls-Royce и Unilever. Также Silo AI создаёт мультиязычные LLM, например, Poro и Viking, и предлагает платформу кастомизации LLM SiloGen. В Silo рассматривают продажу компании как очередной этап развития, который позволит масштабировать бизнес. Это последнее из серии поглощений и инвестиций AMD в области ИИ. За последние 12 месяцев компания уже инвестировала $125 млн в дюжину ИИ-компаний и приобрела стартапы Mipsology и Nod.ai для расширения своей ИИ-экосистемы. По имеющимся данным, Silo AI стала пионером в масштабировании процесса обучения LLM на суперкомпьютере LUMI — самом быстром в Европе и включающем 12 тыс. ускорителей AMD Instinct MI250X. Совместно с учёными из разных университетов специалисты Silo создали передовые модели для разных языков Евросоюза.

01.07.2024 [17:56], Руслан Авдеев

«Безбилетники»: энергосети возмутила бесплатная транспортировка энергии с АЭС Talen в ЦОД AWSАмериканские энергокомпании American Electric Power (AEP) и Exelon подали жалобу в Федеральную комиссию по регулированию энергетики США (FERC). Datacenter Dynamics сообщает, что их возмутил запрос на бесплатную транспортировку энергии с АЭС Susquehanna Steam Electric Station (SSES) в дата-центры, принадлежащие AWS (Amazon). AEP и Exelon утверждают, что AWS всё равно будет пользоваться общей энергосетью в Пенсильвании, но платить обычные сборы за это не намерена. В Talen уверены, что пожаловавшихся компаний этот вопрос не касается вовсе. В марте AWS приобрела кампус ЦОД в Пенсильвании, расположенный в непосредственной близости от местной АЭС. В будущем компания намерена построить на площадке около 650 га 15 ЦОД. Компания заключила соглашение с Talen о минимальной потребляемой мощности на объекте, она будет расти с шагом в 120 МВт. Единовременно AWS сможет ограничить потребление 480 МВт. Кроме того, имеются два вариант продления договора на 10 лет, зависящие от продления лицензии самой АЭС. Кроме того, 10-летнее соглашение предусматривает покупку «зелёной» электроэнергии по PPA у той же электростанции.

Источник изображения: Talen Energy Ранее местный оператор энергосетей PJM обратился в FERC с просьбой одобрить т.н. «Соглашение об услугах межсетевого соединения» (ISA) между Talen и AWS — передача электроэнергии не будет классифицироваться как сетевая нагрузка, поэтому должна осуществляться бесплатно. AEP и Exelon считают иначе. Компании уверены, что подобных ISA-соглашений не существует в принципе, как и юридических определений для них. Более того, они ущербны как с инженерной, так и с экономической точки зрения и приведут к тому, что AWS будет бесплатно пользоваться сетью за счёт других — в общей сложности участники сговора будут экономить $140 млн ежегодно. Заявители подчёркивают, что энергосеть PJM связана с другими сетями и экономически и технически влияет на них. Кроме того, от общей энергосети всего региона будет осуществляться и резервное питание ЦОД. Компании просят FERC разобраться в ситуации. Они подчёркивают, что ситуация создаёт опасный прецедент и для других операторов ЦОД и электростанций, а это существенно повлияет на распределение затрат между потребителями и финансовое состояние компаний. Фактически компании назвали AWS «безбилетником».

28.06.2024 [16:31], Руслан Авдеев

Nokia купит за $2,3 млрд Infinera, чтобы масштабировать свой оптический бизнесФинский телеком-гигант Nokia, только что избавившийся от непрофильной с его точки зрения дочерней компании Alcatel Submarine Networks (ASN), анонсировал планы приобрести Infinera за $2,3 млрд. По данным Silicon Angle, сделка должна помочь масштабировать оптический сетевой бизнес компании. Nokia заявила, что покупка Infinera поможет ускорить развитие в сфере оптических сетевых решений. Информация о сделке появилась после решения Nokia продать бизнес ASN, связанный с выпуском, прокладкой и обслуживанием подводных интернет-кабелей. Это позволит компании переформатировать свой инфраструктурный бизнес, сконцентрировав внимание на фиксированных сетях, IP-решениях и оптических технологиях. Nokia согласилась выкупить акции Infinera по $6,65/шт., т.е. на 28 % выше их стоимости на момент закрытия торгов в минувшую среду. Как минимум 70 % этой суммы придётся на денежные средства, до 30 % акционеры Infinera смогут получить в виде американских депозитарных акций, принадлежащих Nokia. Nokia также возьмёт на себя долг Infinera на сумму $760 млн в виде конвертируемых облигаций (при некоторых условиях можно конвертировать в акции компании). Oaktree Optical Holdings, L.P., владеющая 11 % акций, проголосовала за проведение сделки. Nokia приняла решение переформатировать свой оптический сетевой бизнес ещё в 2021 году. Утверждается, что решение было верным и компания получила более широкое признание клиентов, нарастила продажи и увеличила прибыльность. В Nokia считают, что покупка Infinera увеличит масштаб бизнеса в области оптических сетей на 75 %, позволит ускорить выпуск продуктов и повысит конкурентоспособность. Так, Nokia получит разработчиков DSP и фотонных чипов, экспертов в области кремниевой фотоники и полупроводниковых материалов на основе фосфида индия. Среди преимуществ сделки также отмечается то, что заказчики обеих компаний практически не пересекаются друг с другом. Это позволит Nokia расширить клиентскую базу и привлечь корпоративных заказчиков. Порядка 30 % продаж Infinera приходится на гиперскейлеров. Кроме того, Infinera в последнее время занималась разработкой высокоскоростных энергоэффективных оптических решений для построения сетей внутри ЦОД, которые ориентированы на обслуживание ИИ-кластеров. Nokia заявила, что сделка позитивно скажется на прибыли на акцию в первый же год после закрытия. К 2027 году прибыль на акцию (EPS) вырастет на 10 %, а операционная прибыль поднимется на €200 млн. Чтобы компенсировать «размывание» акций, совет директоров компании проголосовал за увеличение и ускорение обратного выкупа ценных бумаг, благодаря чему количество акций в обращении уменьшится. Nokia ожидает, что единовременные затраты на интеграцию Infinera составят €200 млн.

27.06.2024 [16:44], Руслан Авдеев

Франция выкупит у Nokia специалиста в области подводных интернет-кабелей Alcatel Submarine Networks (ASN)Nokia анонсировала опционное соглашение с властями Франции о продаже компании Alcatel Submarine Networks (ASN), занимающейся выпуском, прокладкой и ремонтом подводных кабелей и сопутствующими сетевыми решениями. Со стороны Франции в сделке участвует агентство Agence des participations de l'Etat (APE). Финская компания на время сохранит 20 % долю и место в совете директоров ASN, которые впоследствии будут переданы Франции. ASN не является ключевым бизнесом Nokia, поэтому после продажи компания сможет уделять больше внимания сетевым инфраструктурным решениям на ключевых рынках и повышению прибыльности бизнес-группы Network Infrastructure, где останутся три подразделения: Fixed Networks, IP Networks и Optical Networks. Чистые продажи группы в целом, как ожидается, упадут на €1 млрд, но операционная рентабельность продаж вырастет на 100–150 базисных пунктов. Французская ASN является одним из мировых лидеров в создании систем подводных сетевых коммуникаций «под ключ». В собственности у Nokia France (ранее Alcatel-Lucent) она существенно повысила выручку и сегодня имеет хорошие позиции для дальнейшего развития на растущем рынке подводных кабелей. ASN владеет флотом из семи кораблей, а в 2021 году компания анонсировала приобретение ещё двух судов. Франция имеет долгосрочные планы по развитию критической телеком-инфраструктуры и гарантирует продолжение работы ASN клиентам, сотрудникам и партнёрам. Французские власти также согласились инвестировать в развитие бизнеса компании. Агентство APE уже управляет большим портфелем активов в самых разных промышленных секторах, сервисах и бизнесах. 80 % доля в ASN обойдётся APE в €350 млн ($375 млн). Сделку планируют закрыть в конце 2024 или начале 2025 гг., пока предстоят консультации заинтересованных структур и получение одобрения регуляторов. В Nokia заявляют, что её подразделение Network Infrastructure только выиграет от продажи, сконцентрировав внимание на других проектах, хотя ASN сегодня имеет очень сильные позиции. В самой ASN рассматривают сделку, как новую фазу развития компании. Рады соглашению и французские власти. Их представитель подчеркнул, что ASN — не только один из мировых лидеров на рынке подводных кабелей, но и единственная компания такого уровня в Европе.

26.06.2024 [11:59], Сергей Карасёв

«Ростелеком» купит у PNK Group дата-центр на 4 тыс. стоекКомпания «Ростелеком», по сообщению газеты «Коммерсантъ», намерена приобрести у девелопера PNK Group дата-центр, расположенный в Медведково на северо-востоке Москвы. Речь идёт о площадке на 4 тыс. стоек, стоимость которой оценивается в 19 млрд руб. Отмечается, что в активе PNK Group значатся два ЦОД общей мощностью 72 МВт — они были открыты в 2023 году. Один из этих объектов, рассчитанный на 2,5 тыс. стоек, уже передан «Ростелекому». Второй дата-центр находится в управлении 3data, но договор предполагает возможность расторжения в случае продажи. Именно этот ЦОД и планирует приобрести «Ростелеком». По имеющейся информации, сделка с PNK Group находится «в высокой степени готовности», при этом «Ростелеком» провел аудит инфраструктуры. Дата-центр соответствует уровню Tier III, имеет два энерговвода, а активное оборудование резервируется по схеме N+1. Общая площадь объекта составляет приблизительно 25 тыс. м2.

Источник изображения: «Ростелеком» Участники рынка полагают, что приобретение нового дата-центра позволит «Ростелекому» увеличить стоимость дочерней компании «РТК-ЦОД» перед IPO. Кроме того, покупка готового объекта «в текущих условиях будет дешевле, чем строительство нового». В России на фоне сложившейся геополитической обстановки и западных санкций стремительно растёт спрос на услуги ЦОД. В 2023 году объём соответствующего рынка достиг 42,8 млрд руб., поднявшись на 21,2 % по отношению к 2022-му. Фактически спрос превышает предложение. Вместе с тем строительство новых дата-центров осложнено из-за нехватки оборудования. По оценке iKS-Consilting, «РТК-ЦОД» лидирует на рынке дата-центров РФ с 21,4 тыс. стойко-мест на конец 2023 года. Эта компания контролирует 33 % российского рынка аренды стоек и размещения оборудования и 24 % облачных услуг IaaS и PaaS, темпы роста которых составляют 25 % и 34 % соответственно.

25.06.2024 [13:26], Сергей Карасёв

OpenAI приобрела разработчика баз данных RocksetКомпания OpenAI, создатель чат-бота ChatGPT, объявила о заключении соглашения о поглощении стартапа Rockset — разработчика специализированной СУБД, которая пригодится в работе с ИИ. Информации об ориентировочной стоимости сделки нет. Rockset была учреждена около восьми лет назад выходцами из Facebook✴. Основателями Rockset являются Венкат Венкатарамани (Venkat Venkataramani) и Дхруба Бортакур (Dhruba Borthakur), занимающие должности генерального и технического директоров соответственно. В ходе «посевной» программы было привлечено $3 млн. Затем были осуществлены раунды Series A, В и В Extended на $18,5 млн, $40 млн и $37 млн соответственно. Кроме того, выполнено долговое финансирование на $7 млн. Таким образом, в общей сложности Rockset получила на развитие $105,5 млн. Инструменты Rockset, как утверждается, позволяют пользователям, разработчикам и предприятиям лучше использовать имеющиеся данные и получать доступ к информации в реальном времени. В результате может быть повышена эффективность ИИ-приложений. Rockset также ведёт разработки в области векторных баз данных, которые обычно используются для поддержки векторного поиска — визуального, семантического и мультимодального. Такие базы помогают ускорить разработку продуктов на базе ИИ и упростить эксплуатацию соответствующих рабочих нагрузок. В рамках сделки Rockset станет частью OpenAI, а решения стартапа будут интегрированы в системы OpenAI. Существующие клиенты Rockset в краткосрочной перспективе не ощутят существенных изменений.

24.06.2024 [12:14], Сергей Карасёв

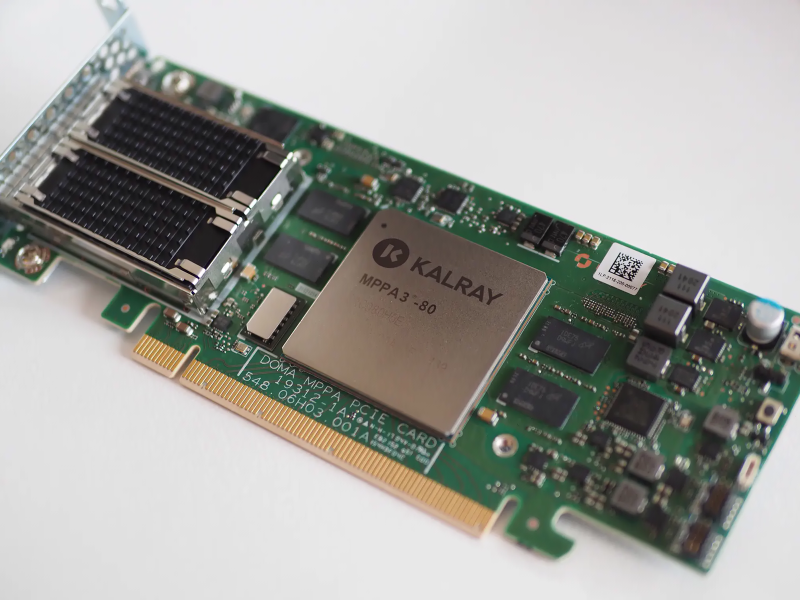

DPU-разработчики Kalray и Pliops ведут переговоры о слиянииСтартапы Kalray и Pliops, по сообщению Blocks & Files, на протяжении нескольких месяцев ведут переговоры о слиянии. Объединив активы, компании, как ожидается, смогут укрепить позиции на рынке специализированных сопроцессоров для обработки данных (DPU). Фирма Kalray, базирующаяся во Франции, была основана в 2008 году. Стартап отделился от Комиссариата по атомной и альтернативным видам энергии Франции (СЕА). Kalray разрабатывает DPU-ускорители на основе чипов с фирменной архитектурой MPPA. В 2018-м Kalray осуществила первичное публичное размещение акций (IPO) на площадке Euronext Paris, получив €47,7 млн. В свою очередь, израильская компания Pliops учреждена в 2017 году. В число её инвесторов входят AMD, Intel Capital, NVIDIA, SoftBank Ventures Asia, Western Digital и др. Стартап разрабатывает ускорители Extreme Data Processor (XDP) для широкого спектра приложений, включая реляционные базы данных, разнородные СУБД NoSQL, резидентные базы данных, платформы 5G и IoT, задачи ИИ и машинного обучения и пр. Генеральный директор Kalray Эрик Байссус (Eric Baissus) заявил, что планируемое слияние с Pliops представляет собой «значительную стратегическую возможность». Сообща стороны смогут претендовать на мировое лидерство в сегменте DPU — решения обеих компаний ориентированы на работу с данными и хранилищами, а не на управление инфраструктурой (IPU). Председатель правления Pliops Эял Уолдман (Eyal Waldman) добавляет, что сделка откроет новые бизнес-возможности для обеих компаний. В случае заключения окончательного соглашения о слиянии 65 % объединённой структуры будет принадлежать Kalray, а оставшиеся 35 % — Pliops. При этом Kalray выпустит новые ценные бумаги для акционеров Pliops. Отмечается, что доля Pliops может вырасти до 40 %, если будут достигнуты определенные бизнес-показатели. На сегодняшний день капитализаций Kalray оценивается в €140 млн, тогда как рыночная стоимость объединённой структуры составит приблизительно €240 млн. Таким образом, оценка Pliops находится в диапазоне от €84 млн до €96 млн.

20.06.2024 [12:38], Руслан Авдеев

Британский регулятор заинтересовался $14-млрд сделкой между HPE и Juniper NetworksУ антимонопольного Управления по конкуренции и рынкам Великобритании (CMA) могут возникнуть вопросы к сделке между HPE и Juniper Networks, пишет The Register — IT-гигант намерен купить одного из крупнейших производителей сетевого оборудования за $14 млрд, но только если регуляторы одобрят сделку. Информация о покупке Juniper по цене в $40 за акцию появилась в январе, а уже в феврале был подан первый иск, в котором Juniper обвинили в сокрытии информации от инвесторов и акционеров. Теперь CMA, неоднократно нарушавшая планы гигантов вроде Meta✴, AWS, Microsoft и NVIDIA, начала расследование предстоящей покупки. В частности, сейчас регулятор собирает комментарии от «любой заинтересованной стороны», включая конкурентов и клиентов, чтобы оценить возможные эффекты от сделки. Как заявляют в CMA, они хотят выяснить, не приведёт ли слияние к подавлению конкуренции на любых рынках товаров и услуг в Великобритании. Проще говоря, регулятор проводит антимонопольную проверку в соответствии с законом Enterprise Act 2002 года. Ранее в HPE заявляли, что покупка Juniper позволит удвоить сетевой бизнес компании и обеспечит более половины операционной прибыли. HPE рассчитывает, что решения Juniper помогут ей укрепить позиции на рынке ИИ-платформ. В 2015 году HPE потратила $3 млрд на покупку компании Aruba Networks, а в 2009 году она купила за $2,7 млрд бизнес 3Com. Представители HPE говорят, что речь идёт о стандартном процессе рассмотрения сделки регулятором и компания принимает все меры, чтобы одобрение было получено. До 14 августа CMA должно решить, переходить ли ко второму этапу расследования сделки. HPE, в свою очередь, хочет закрыть сделку как можно раньше, хотя вероятность завершения процесса в конце этого или начале следующего года после вмешательства CMA несколько снизилась.

19.06.2024 [23:44], Руслан Авдеев

KKR и Singtel инвестируют $2,2 млрд в STT GDC на фоне развития ИИ в Юго-Восточной АзииАмериканская инвестиционная компания KKR совместно с сингапурской Singtel объединили усилия для вложения $3 млрд сингапурских долларов (чуть более $2,2 млрд) в ST Telemedia Global Data Centres (STT GDC). По данным Forbes, речь идёт о крупнейшей в этом году инвестиции в цифровую инфраструктуру Юго-Восточной Азии — в перспективном регионе активно развиваются технологии ИИ. В рамках сделки партнёры намерены выкупить на $1,30 млрд погашаемых привилегированных акций STT GDC — правда, компании всё ещё ожидают разрешения местных регуляторов. После полного исполнения обязательств по покупке акций по заранее оговоренной цене компании вложат в сингапурского оператора ЦОД ещё $0,92 млрд, после чего KKR будет владеть 14,1 % компании, а Singtel — 4,2 %. STT GDC — один из самых быстрорастущих операторов дата-центров. Компания управляет 95 ЦОД общей ёмкостью более 1,7 ГВт на более чем 20 рынках в 11 регионах, включая Азию, Великобританию и континентальную Европу. Предполагается, что беспрецедентный рост облачных и ИИ-бизнесов вместе с вливаниями KKR и Singtel дадут STT GDC толчок к росту на рынке цифровой инфраструктуры. Поступления от инвесторов пойдут на международную экспансию компании. В феврале 2024 года STT GDC сообщила о готовности многих инвесторов вложить в компанию $1 млрд перед потенциальным выходом на IPO в США или Сингапуре. В мае 2024 года сообщалось, что KKR и Singtel конкурируют за долю в 20 % в STT GDC. Но ST Telemedia, владеющая многими медиакомпаниями в регионе, в любом случае останется мажоритарным акционером. Компания уже анонсировала планы расширения во Вьетнаме и начала строительство третьего ЦОД в Ченнаи (Индия). KKR активно наращивает инвестиции в дата-центры на фоне растущего спроса на цифровую инфраструктуру для облачных и ИИ-сервисов в Азии. В сентябре 2023 года нью-йоркская компания приобрела 20 % в региональном бизнесе Singtel, связанном с ЦОД — компании Nxera за $0,81 млрд. А сегодня Nxera объявила о заключении партнёрства с Telekom Malaysia с целью постройки нового ЦОД в Джохоре (Малайзия). Основным акционером сингапурской Singtel является Temasek — крупнейшая телекоммуникационная компания Юго-Восточной Азии с более 780 млн мобильных клиентов в 21 стране Азии, Австралии и Африки. Кроме того, она предоставляет в регионе и другие услуги связи и инфраструктурные сервисы. В последние месяцы в Юго-Восточной Азии наблюдается бум проектов, связанных с ЦОД. Планы строительства там облачной ИИ-инфраструктуры анонсировали многие IT-гиганты, включая AWS, Google и Microsoft. |

|