Материалы по тегу: ipo

|

27.01.2024 [22:18], Сергей Карасёв

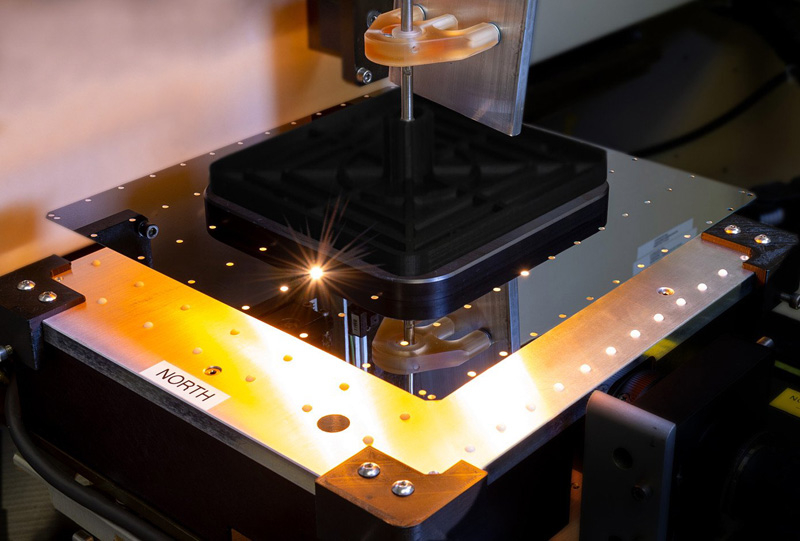

Разработчик гигантских ИИ-чипов Cerebras намерен провести IPO во II половине 2024 годаАмериканский стартап Cerebras Systems, занимающийся разработкой чипов для систем машинного обучения и других ресурсоёмких задач, по информации Bloomberg, намерен осуществить первичное публичное размещение акций (IPO) во II половине текущего года. Соответствующие переговоры уже ведутся с консультантами. Cerebras была основана в 2015 году. Она является разработчиком интегрированных чипов WSE (Wafer Scale Engine) размером с кремниевую пластину, которые содержат сотни тысяч тензорных ядер для работы с крупными ИИ-моделями. Компания осуществила несколько раундов финансирования, получив оценку на уровне $4 млрд. В число инвесторов входят Alpha Wave Ventures, Altimeter, Benchmark, Coatue, Eclipse, Moore и VY.

Источник изображения: Cerebras Как сообщает Bloomberg, ссылаясь на информацию, полученную от осведомлённых источников, Cerebras ведёт переговоры о дополнительном привлечении средств в частном порядке перед IPO. Ожидается, что в рамках выхода на биржу оценочная стоимость стартапа превысит $4 млрд. Переговоры на тему публичного размещения акций продолжаются, но окончательное решение по данному вопросу пока не принято. В июле 2023 года Cerebras объявила о создании первого из девяти запланированных ИИ-суперкомпьютеров. Система под названием Condor Galaxy 1 (CG-1) стоимостью $100 млн расположена в Санта-Кларе (Калифорния, США). Она обеспечивает производительность FP16 на уровне 2 Эфлопс. В проекте приняла участие холдинговая группа G42 из ОАЭ. Кроме того, Cerebras сообщила о намерении поддержать пилотный проект Национального исследовательского ресурса по искусственному интеллекту (NAIRR), который реализуется Национальным научным фондом США (NSF). Cerebras предоставит специалистам NAIRR удалённый доступ к вычислительным ресурсам своего суперкомпьютера.

12.12.2023 [13:48], Сергей Карасёв

BlackBerry назначила нового главу и отказалась от IPO бизнеса IoTКомпания BlackBerry объявила об изменении планов по реструктуризации бизнеса. В частности, принято решение отказаться от первичного публичного размещения акций (IPO) группы Интернета вещей (IoT). Кроме того, произошли изменения в высшем руководящем составе. В октябре 2023 года BlackBerry сообщила о намерении разделить бизнес на две части — подразделения кибербезопасности и IoT. Причём вторая структура должна была выйти на биржу в первой половине следующего финансового года. Говорилось, что эти изменения «позволят акционерам отдельно и более эффективно оценивать параметры и потенциал основного бизнеса компании». Но теперь BlackBerry объявила, что в программу реструктуризации внесены изменения. Компания продолжит разделение на два полностью самостоятельных подразделения, как и было задумано раньше. Этот процесс будет включать в себя перераспределение и оптимизацию централизованных корпоративных функций с учётом направлений деятельности каждой их структурных единиц. В перспективе такой подход позволит двум подразделениям работать независимо друг от друга, на прибыльной основе и с положительным денежным потоком. При этом от IPO структуры IoT решено отказаться.

Источник изображения: pixabay.com Вместе с тем BlackBerry назначила нового генерального директора: им стал Джон Джаматтео (John Giamatteo), который с октября 2021 года занимал должность президента подразделения кибербезопасности BlackBerry. Джаматтео имеет более чем 30-летний опыт работы в крупных технологических компаниях. До прихода в BlackBerry он был президентом и директором по доходам McAfee. Кроме того, Джаматтео занимал пост главного операционного директора AVG Technologies, а также различные руководящие должности в Solera, RealNetworks и Nortel Networks. Ричард Линч (Richard Lynch), исполнявший обязанности генерального директора BlackBerry с 4 ноября 2023 года, останется председателем совета директоров компании.

17.11.2023 [13:33], Сергей Карасёв

Alibaba отказалась от выделения облачного бизнеса в самостоятельную публичную компаниюКитайский IT-гигант Alibaba Group Holding в финансовом отчёте за квартал, завершившийся 30 сентября 2023 года, сообщил о том, что не будет выделять облачный бизнес в самостоятельную компанию с последующим выходом на биржу. Причина — ужесточившиеся санкции со стороны США в отношении КНР. Весной нынешнего года Alibaba объявила о намерении провести масштабную реорганизацию, в ходе которой на базе облачных активов планировалось создать отдельную структуру. В дальнейшем Alibaba рассчитывала провести IPO этой компании. Около двух месяцев назад, в середине сентября 2023-го, генеральный директор Alibaba Даниэль Чжан (Daniel Zhang), также возглавлявший облачное подразделение компании, неожиданно подал в отставку. Тогда сообщалось, что его место займёт Эдди Ву (Eddie Wu) — один из соучредителей Alibaba и один из первых её разработчиков. И вот теперь говорится, что планы по трансформации облачного бизнеса пересмотрены.

Источник изображения: Alibaba В финансовом отчёте сказано, что после того, как США расширили свои правила экспортного контроля, чтобы еще больше ограничить поставки в Китай современных компьютерных чипов и оборудования для производства полупроводников, сформировались неопределённости в отношении перспектив подразделения Alibaba Cloud Intelligence Group. Санкции могут негативно повлиять на возможности группы предлагать облачные продукты и услуги и выполнять обязательства по существующим контрактам. Кроме того, ограничивается потенциал модернизации оборудования. «Мы считаем, что полное выделение Cloud Intelligence Group в самостоятельную структуру может не дать желаемого эффекта. Поэтому мы решили не приступать к реализации данного плана, а вместо этого сосредоточимся на разработке модели устойчивого роста для Cloud Intelligence Group в нынешней нестабильной ситуации», — говорится в заявлении Alibaba. По итогам закрытого квартала выручка Alibaba Group составила ¥224,79 млрд ($30,81 млрд), что на 9 % больше прошлогоднего результата. Чистая прибыль оказалась на уровне ¥27,71 млрд ($3,80 млрд). Облачное подразделение Cloud Intelligence Group показало квартальную выручку в размере ¥27,65 млрд ($3,79 млрд), что соответствует росту примерно на 2 % в годовом исчислении.

13.10.2023 [13:36], Сергей Карасёв

Спрос на акции ГК «Астра» в ходе IPO многократно превысил предложениеВысокий интерес к акциям группы компаний «Астра», по сообщению газеты «Коммерсантъ», проявляют не только частные, но и институциональные инвесторы. Спрос на ценные бумаги этого российского поставщика ПО в рамках процедуры первичного публичного размещения (IPO) в несколько раз превысил предложение. О том что «Астра» проводит IPO, сообщалось в начале октября текущего года. Говорилось, что будут предложены до 10,5 млн ценных бумаг со стороны действующих акционеров. После IPO продающие акционеры сохранят за собой преобладающую долю в капитале: они продолжат участвовать в развитии бизнеса группы и дальнейшем укреплении её позиций на рынке инфраструктурного ПО. В 2022 году выручка группы «Астра» в годовом исчислении увеличилась в 2,5 раза — с 2,16 млрд руб. до 5,4 млрд руб. Чистая прибыль увеличилась в 2,8 раза год к году до 3 млрд руб. Рентабельность по EBITDA достигла 53,5 %, а рентабельность по чистой прибыли — 57,0 %.

Источник изображения: ГК «Астра» Совокупный спрос превысил предложение более чем в 20 раз по верхней границе ценового диапазона (333 руб. за акцию), а количество новых инвесторов в структуре акционерного капитала составило порядка 100 тыс. человек. Рыночная капитализация компании при указанной цене составит 69,9 млрд руб. Интерес инвесторов к бумагам «Астры» объясняется высоким спросом на отечественное ПО на фоне сложившейся геополитической обстановки. В частности, российские госкомпании до конца 2024 года обязаны перейти на отечественный софт, а это создаёт хорошие возможности для распространения продуктов «Астры». В РФ уже наблюдается резкий рост спроса на отечественные ОС и СУБД, а стоимость российских программных продуктов на фоне снижения конкуренции поднялась на 50 %. Участники рынка, как отмечается, рассматривают это IPO как возможность приобрести бумаги с дисконтом к публичным компаниям из IT-сектора. «Инвестиционное сообщество с большим интересом отреагировало на наше решение стать публичной компанией. Дополнительными драйверами нашего роста в средне- долгосрочной перспективе будут продолжающийся тренд на импортозамещение и цифровизацию всех отраслей экономики, уход с российского рынка западных вендоров, возрастающие требования информационной безопасности и существенная государственная поддержка. Уверены, что эти тренды создают благоприятную среду как для роста компании, так и для всего российского IT-рынка на годы вперед», — заявляет «Астра».

05.10.2023 [15:24], Руслан Авдеев

BlackBerry разделится на две компании: IoT-бизнес выйдет на IPO в 2024 годуКомпания BlackBerry объявила о планах разделить свой бизнес на две части. Как сообщает The Register, одна из них займётся решениями в области кибербезопасности, а вторая — программными технологиями Интернета вещей (IoT). Последняя намерена выйти на IPO уже в первой половине следующего финансового года. Основанная в 1984 году под именем Research in Motion, компания в своё время выпускала «подключенные» мобильные телефоны BlackBerry с расширенными возможностями работы с интернетом и защищённой электронной почтой — до того, как это стало обыденностью в классических смартфонах. При этом она не смогла вовремя сориентироваться и слишком поздно пришла к производству собственно смартфонов, из-за чего фактически исчезла с соответствующего рынка. Сейчас она в первую очередь занимается решениями в сфере кибербезопасности и Интернетом вещей.

Источник изображения: BlackBerry Решение о разделении было принято после оценки продуктового портфолио в рамках проекта Project Imperium. А Morgan Stanley & Co. и Perella Weinberg Partners LP в мае сообщили, что разделение бизнеса является для компании оптимальной стратегией. Выделение подразделения, занимающегося ПО для Интернета вещей и вывод новой компании на IPO является приоритетным для выгодоприобретателей. В автомобильной отрасли разрабатываемые компанией QNX-технологии Интернета вещей используют BMW Group, Robert Bosch GmbH, Continental AG, Dongfeng Motor Corp. Ltd., Zhejiang Geely Holding Group Co., Ltd., Honda Motor Co. Ltd., Mercedes-Benz Group AG, Toyota Motor Corp., Volkswagen AG и Volvo Car Corp. Как заявили в компании, выделение отдельной структуры позволит акционерам отдельно и более эффективно оценивать параметры и потенциал основного бизнеса компании, позволяя каждому из сегментов разрабатывать независимые стратегии развития и распределения капиталов. В последнем квартальном финансовом отчёте BlackBerry сообщала о выручке IoT-сегмента в объёме $49 млн во II фискальном квартале, закончившемся 31 августа минувшего года. Выручка бизнеса, связанного с решениями для обеспечения кибербезопасности, составила $79 млн. Реакция на отчётность со стороны акционеров была вполне благоприятной — акции BlackBerry во время поздней торговой сессии выросли на 4 %, рыночная капитализация составила $2,49 млрд. При этом сообщалось, что компания несёт серьёзные убытки, исчисляющиеся десятками миллионов долларов. Точная информация о том, когда компания намерена разделиться, пока отсутствует, но её глава Джон Чен (John Chen) заявил, что её рыночная стоимость остаётся даже недооцененной.

04.10.2023 [17:55], Владимир Мироненко

Intel выделит FPGA-подразделение PSG, сформированное на базе Altera, в отдельную структуру с последующим IPOIntel объявила о предстоящем выделении с 1 января 2024 года группы программируемых решений (PSG), отвечающей за разработку Intel Agilex, Stratix и других продуктов FPGA, в отдельную бизнес-структуру, с последующим проведением в течение двух-трёх лет первичного размещения акций (IPO) с сохранением контрольного пакета за компанией. Также Intel надеется привлечь в 2024 году первого внешнего инвестора, который поможет своими ресурсами подготовить группу к IPO. Этот шаг даст PSG автономность и гибкость, которые необходимы для ускорения роста бизнес-единицы и более эффективной конкуренции в сфере производства FPGA, потребителями которых являются целый ряд отраслей, включая ЦОД, телеком-индустрию, а также промышленный, автомобильный, аэрокосмический и оборонный секторы. Подобным образом Intel поступила с Mobileye, сохранив контрольный пакет акций, но при этом обеспечив бизнес-подразделению достаточную независимость для более интенсивного роста.

Источник изображения: Intel Гендиректором PSG назначена исполнительный вице-президент Intel Сандра Ривера (Sandra Rivera), являющаяся генеральным менеджером подразделения Intel Data Center and AI Group (DCAI), которое отвечает за продукты для ЦОД и платформ, и в которое в настоящее время входит PSG. Главным операционным директором PSG станет Шеннон Пулен (Shannon Poulin), ранее занимавший должность вице-президента PSG. Сообщается, что Intel и PSG останутся стратегически связанными, включая продолжение отношений PSG с Intel Foundry Services (IFS) в работе в ключевых областях рынка FPGA, которые также позволят PSG предоставить клиентам большую предсказуемость поставок в соответствии с их потребностями. Как полагает ресурс The Register, выделение PSG может помочь Intel в конкурентной борьбе с Xilinx, сделку по приобретению которой за $49 млрд AMD завершила в 2022 году. Напомним, что подразделение PSG было построено Intel на основе приобретённой в 2015 году за $16,7 млрд компании Altera. Глава Intel Пэт Гелсингер (Pat Gelsinger) проводит последовательную реструктуризацию. Под его руководством корпорация уже продала MiTAC (Tyan) свой бизнес по производству серверов, свернула разработку Optane, отказалась от развития коммутаторов, закрыла программу Pathfinder for RISC-V и, наконец, продала Bain Capital и TSMC доли в своей дочерней компании IMS Nanofabrication. При нём же компания отказалась от NAND-направления и ушла с рынка ASIC-майнеров.

02.10.2023 [17:41], Владимир Мироненко

«Астра» станет первым российским разработчиком инфраструктурного ПО, который проведёт IPOПроизводитель инфраструктурного ПО «Астра» объявил о планах провести первичное размещение (IPO) акций на Мосбирже в этом месяце. Ранее ГК «Астра» впервые раскрыла финансовые результаты работы согласно международным стандартам финансовой отчётности (МСФО), что, по мнению экспертов, говорило о возможности подготовки компании к IPO.Теперь компания не скрывает своих планов. «Наши намерения выйти на Московскую биржу — логичный и закономерный шаг. Он свидетельствует о впечатляющих результатах группы и твёрдой уверенности в том, что бизнес продолжит развиваться и достигать поставленных целей. Наша команда убеждена, что IPO компании на Московской бирже станет ещё одним мотивирующим фактором для сотрудников, обеспечит дополнительные возможности для реализации дальнейших успешных M&A-приобретений, будет подтверждением стабильности и устойчивости бизнеса группы для наших заказчиков, а также позволит обратить ещё большее внимание инвесторов на российский IT-рынок, обладающий колоссальным потенциалом роста»», — заявил гендиректор ГК «Астра» Илья Сивцев.

Источник изображения: astralinux.ru В компании отметили, это будет первое IPO среди российских разработчиков инфраструктурного ПО. Сообщается, что в рамках IPO действующие акционеры предложат инвесторам принадлежащие им акции. При этом будет предложено всего 5 % акций, поэтому это никак не отразится на акционерах, которые сохранят за собой преобладающую долю акций и «продолжат принимать участие в росте бизнеса группы и дальнейшем укреплении её лидерских позиций на российском рынке инфраструктурного ПО». Согласно отчёту за первое полугодие 2023 г., выполненному в соответствии с международными стандартами финансовой отчётности (МСФО), выручка «Астры» составила 3,11 млрд руб., превысив более чем в три раза результат первого полугодия 2022 г., составивший 1,009 млрд руб. Чистая прибыль равняется 1,163 млрд руб. против 0,497 млрд руб. в аналогичном периоде прошлого года.

23.09.2023 [14:49], Владимир Мироненко

Производитель аппаратных ключей безопасности Yubico вышел на биржуКомпания Yubico, специализирующаяся на средствах аппаратной аутентификации, объявила о получении статуса публичной, а также о том, что теперь её акции торгуются под тикером YUBICO на фондовой бирже Nasdaq First North Growth Market в Стокгольме. Yubico была основана в 2006 году. Компания привлекла инвестиции в размере $88 млн. Её выручка в 2022 году составила около $151 млн, прибыль — $24,8 млн. «Большое спасибо нашей команде YubiTeam, клиентам, партнёрам и организациям, с которыми мы работаем в рамках нашей программы Secure it Forward. Теперь наши акции торгуются на бирже Nasdaq First North Growth Market в Стокгольме под тикером YUBICO!», — сообщила Yubico в соцсети X (бывшая Twitter).

Источник изображения: Yubico Yubico предлагает ряд продуктов, включая аппаратные ключи безопасности YubiKey, которые позволяют организациям устранить источник 90 % кибератак: фишинг и кражу учётных данных. Эти аппаратные ключи совместимы с несколькими протоколами аутентификации, включая FIDO2/Web Auth, Universal 2nd Factor, PIV/Smart Card и одноразовые пароли. При этом ключи совместимы как с устаревшей, так и современной инфраструктурой организаций. Также Yubico запустила сервис Yubico Enterprise Services, предлагающий гибкую систему для покупки и апгрейда ключей безопасности с учётом потребностей компании. О решении стать публичной и выйти на биржу через SPAC-влияние — со шведской холдинговой компанией ACQ Bure — Yubico объявила в апреле этого года, отметив, что это поможет ей выйти на другие рынки аутентификации, привлечь новых клиентов и более тесно сотрудничать со сторонними поставщиками. По словам гендиректора Yubico Маттиаса Дэниелссона (Mattias Danielsson), выход на биржу также позволит компании перейти от производственного подхода «точно в срок» к обеспечению бесперебойного пополнения запасов, что позволит выполнять более крупные заказы.

12.09.2023 [18:52], Владимир Мироненко

Разработчик Astra Linux готовится к IPO в четвёртом кварталеГК «Астра», объединяющая нескольких разработчиков российского программного обеспечения, включая создателя ОС Astra Linux, планирует провести в этом квартале первичное публичное размещение акций (IPO) на Мосбирже, сообщил ресурс РБК. По данным источников издания, ГК «Астра» уже наняла банковских консультантов для организации IPO, но конкретные сроки пока не определены — всё будет зависеть от динамики рынка. По данным источников, знакомых с планами компании, инвесторам вначале предложат небольшой пакет акций из доли существующих акционеров, возможно, менее 10 %, чтобы предоставить потенциальным инвесторам возможность сначала познакомиться с её бизнесом, у которого не было публичной истории, создать ликвидность. Впоследствии объём акций в свободном обращении может быть увеличен.

Источник изображения: astralinux.ru «Маркетинг сделки будет направлен на максимально широкий круг инвесторов — как институциональных, так и розничных. Исходя из размера размещения, отдавать крупные пакеты в руки нескольких покупателей вряд ли будут», — сообщил один из источников РБК. Исходя из показателей наиболее подходящей по сектору работы (IT в сегменте b2b), профилю роста и прибыльности группы «Позитив» (Positive Technologies), источник предположил, что рыночную стоимость «Астры» могут оценить более чем в 60–80 млрд руб. Представитель «Астры» на вопрос о возможности проведения IPO в ближайшее время сообщил, что рассматриваются разные стратегические варианты развития, но о конкретных планах говорить пока рано.

17.07.2023 [18:59], Владимир Мироненко

Владелец YADRO может провести IPO в 2024 году, но эксперты считают, что сейчас не лучшее времяМногопрофильный холдинг технологических компаний «ИКС Холдинг», в который входит производитель серверов и СХД «КНС Групп» (бренд YADRO), возможно, проведёт в следующем году первичное размещение акций (IPO), пишет РБК. Как сообщает один из источников ресурса, аналитики «Технологии доверия» (бывшее российское подразделение PwC) оценили инвестиционную стоимость холдинга примерно в 300 млрд руб. В холдинге назвали оценку аналитиков «максимально близкой к реальности». «ИКС Холдинг» подтвердил возможность выпуска облигаций на сумму до 1 млрд руб. сроком на один год, окончательное решение о котором будет принято до конца года. Сейчас холдинг проводит встречи с банками и инвестиционными аналитиками по этому поводу и отмечает «высокий» внешний интерес.

Источник изображения: Yadro Сообщившие в июне о планах «ИКС Холдинга» выпустить облигации «Ведомости» со ссылкой на свой источники утверждали, что полученные в результате IPO средства предполагают направить на погашение банковского долга, запуск новых производств и развитие масштабных проектов, в том числе «Бюро 1440». В конце июня холдинг получил кредитный рейтинг аналитического агентства АКРА на уровне А- (RU), а в середине июля от «Эксперт РА» на уровне ruА-, оба — со «стабильным» прогнозом. В «Эксперт РА» отметили, что «ИКС Холдинг» «имеет твёрдые конкурентные позиции, что позволяет ему в целом входить в пятёрку крупнейших игроков в отрасли». В частности холдинг является лидером среди производителей решений для СОРМ. Исполнительный директор и партнёр Advance Capital отметил, что для такой крупной компании сейчас «не очень хорошее время для размещения», поскольку на рынке нет спроса на размещение акций на сумму более 30 млрд руб., а с меньшей суммой холдинг может рассчитывать лишь на листинг третьего уровня. «В такие бумаги могут инвестировать не все институционалы и частные инвесторы, что может сократить потенциальный спрос и ликвидность», — говорит эксперт. |

|