Материалы по тегу: canalys

|

24.02.2025 [12:15], Сергей Карасёв

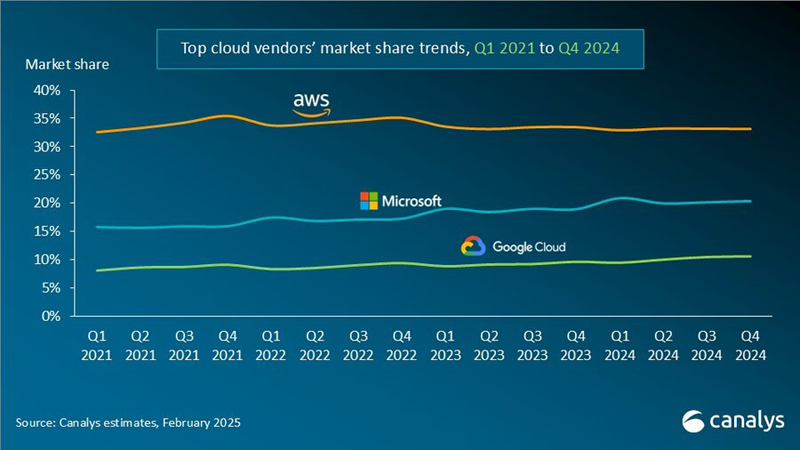

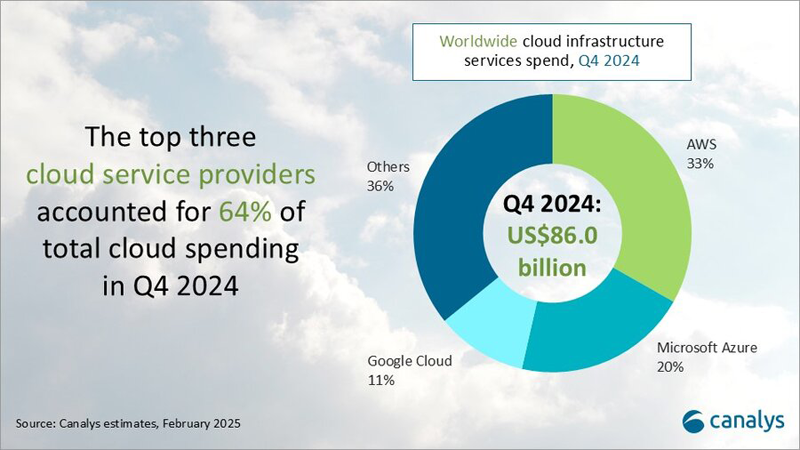

Canalys: объём мирового рынка облачных инфраструктур в 2024 году вырос на 20 %Компания Canalys подвела итоги исследования глобального рынка облачных инфраструктур: затраты в данной сфере продолжают быстро расти, что объясняется стремительным развитием ИИ. Аналитики ожидают, что в дальнейшем данная тенденция сохранится. Объём отрасли в IV квартале 2024-го достиг $86 млрд: это на 20 % больше по сравнению с аналогичным периодом предыдущего года. По итогам 2024 года в целом затраты также увеличились на 20 % — с $267,7 млрд до $321,3 млрд. На трёх ведущих поставщиков облачных услуг — AWS, Microsoft Azure и Google Cloud — пришлось 64 % от всей выручки, что эквивалентно $205,6 млрд.

Источник изображений: Canalys Лидером глобального рынка остаётся AWS с долей около 33 % в IV квартале и ростом на 19 % в годовом исчислении. За весь 2024 год выручка AWS превысила $100 млрд. Квартальные капитальные расходы AWS достигли $26,3 млрд. На втором месте в рейтинге ведущих облачных провайдеров располагается платформа Microsoft Azure, которая по итогам последней четверти 2024 года контролировала 20 % рынка при росте выручки на уровне 31 % год к году. Капитальные расходы Microsoft за квартал достигли $22,6 млрд. Замыкает тройку Google Cloud с 11 % рынка и ростом на 32 % в годовом исчислении. Все прочие игроки рынка в IV квартале 2024 года сообща удерживали приблизительно 36 % отрасли.  Отмечается, что ко II половине 2024 года все ведущие поставщики облачных услуг сообщили о положительной отдаче от инвестиций в ИИ, причём такие сервисы оказали заметное влияние на общую эффективность облачного бизнеса. Аналитики Canalys полагают, что в 2025 году мировые затраты на облачные инфраструктуры увеличатся примерно на 19 %, достигнув $382,3 млрд.

25.01.2025 [00:20], Руслан Авдеев

AWS не спешит раскрывать реальные данные о выбросах ЦОД, да и Google с Microsoft ведут себя не лучшеПоскольку всё больше компаний переносят рабочие нагрузки в облако, для их руководства становятся важными экологические показатели самих облаков. Но AWS, как выяснилось, не спешит делиться с клиентами данными о выбросах, сообщает The Register. По словам Canalys, Amazon решила не раскрывать детальные сведения, связанные с экологическими показателями AWS, но предоставила их для остальных подразделений. В Canalys считают AWS главным «плохишом», хотя Google и Microsoft ведут себя немногим лучше. В Canalys подчёркивают, что в последние годы выбросы значительно возросли, причём не только у гиперскейлеров. Нюанс в том, что они, вероятно, более чем в семь раз выше, чем декларируется официально. Во многом это связано с практиками учёта выбросов, применяемых гиперскейлерами — часто они «маскируют» ситуацию, указывая в отчётности выбросы, компенсированные «зелёными» сертификатами на покупку возобновляемой энергии. Та же Amazon не публикует данные с привязкой к местоположению дата-центров AWS, поэтому реальные цифры выяснить практически невозможно.

Источник изображения: Sam Jotham Sutharson/unsplash.com Компания сознательно не выделяет отчётность AWS. Несколько лет назад она начала выпускать ESG-отчёты, но в сравнении с отчётами Google и Microsoft статистика Amazon весьма оптимистична — выбросы, со слов компании, снижаются с 2021 года, хотя AWS растёт стремительными темпами. По итогам 2024 года капитальные затраты компании могут перевалить за $75 млрд, а в 2025 года они станут ещё выше. Большая часть средств уйдёт на облачную инфраструктуру. При этом у Microsoft выбросы выросли почти на 30 % с 2020 года, а у Google — на 48 % с 2019 года. В интервью The Register представитель Canalys отметил, что доступны данные только об общих выбросах Amazon, включая гигантское розничное подразделение. Amazon лишь сообщила, что приняла ряд мер по уменьшению углеродного следа ЦОД, а в прошлом году компенсировала 100 % своих энергозатрат за счёт покупки возобновляемой энергии, что значительно сократило выбросы Scope 2. Microsoft тоже публикует лишь общие данные о выбросах, но всё же выделяет Scope 1, 2 и 3. На вопрос The Register о выбросах именно ЦОД компания не ответила. В Google тоже предпочитают не выделять дата-центры из общей статистики. В Canalys уверены, что прозрачность отчётности становится всё более важной при выборе клиентами поставщиков облачных услуг. При этом AWS продолжает отставать от конкурентов, не предоставляя данных о выбросах Scope 3. Это может создать проблемы в первую очередь для клиентов из Евросоюза с его Директивой о корпоративной отчетности в области устойчивого развития (CSRD), требующей соответствующей информации. Не так давно в отчёте Uptime Institute сообщалось, что приоритетное развитие ИИ грозит неисполнением обязательств по достижению нулевого выброса парниковых газов в заявленные сроки. Ещё год назад эксперты предсказывали отказ операторов ЦОД от прежних «зелёных» обещаний и сокрытие экологических показателей.

09.12.2024 [15:56], Владимир Мироненко

Broadcom пересмотрела политику VMware, испугавшись оттока заказчиковBroadcom пересмотрела свою стратегию относительно VMware, сделав, по определению главного аналитика Canalys Аластера Эдвардса (Alastair Edwards), «разворот», поскольку многие клиенты начали присматриваться к альтернативам платформы виртуализации, столкнувшись со значительным ростом расходов при продлении подписок из-за нововведений в лицензировании. В интервью The Register Эдвардс рассказал, что об откате без особого шума было объявлено на ноябрьской конференции VMware Explore в Барселоне. В частности, Broadcom отказалась от планов работать напрямую с 2000 крупнейших «стратегических» пользователей VMware, сосредоточившись только на 500. Остальные она передаст партнёрам. По словам Эдвардса, Broadcom понимает, что её лучшая защита от ухода клиентов в том, чтобы при внедрении её решений частного облака они видели высокую окупаемость инвестиций. Broadcom рассматривает возврат 1500 крупных заказчиков партнёрам как способ сделать это. Компания даже готова предоставить 15 % от стоимости сделок на оплату профессиональных услуг, чтобы ПО VMware было побыстрее введено в эксплуатацию. Комментируя решение Broadcom, Эдвардс сказал, что у него нет полной уверенности в том, что этого шага будет достаточно, чтобы переломить ситуацию. Broadcom после приобретения VMware произвела ряд изменений, повлекших за собой рост стоимости лицензий, что вызвало недовольство клиентов, начавших изучать миграцию на другие платформы. Broadcom отменила бессрочные лицензии, предложив исключительно подписки и объединила ряд продуктов в наборы, которые в некоторых случаях оказались дороже и часть компонентов которых была без надобности клиентам. Часть продуктов была закрыта или продана. Попутно компания свернула партнёрскую программу, решив вести дела с 2000 клиентов напрямую, и отменила скидки. Директор по работе с партнёрами Dell Дениз Миллард (Denise Millard) предположила, что речь идёт не просто об альтернативах VMware. По её словам, когда приходит время продлевать лицензии VMware, клиент размышляет, оставаться на платформе VMware, перейти на другую платформу или же использовать гибридную модель. Многие могут выбрать именно последний вариант, говорит Миллард. «Клиенты говорят, что хотят защиты инвестиций», — заметила Миллард, поскольку они чувствуют, что единый интегрированный стек больше не обеспечивает необходимую им эффективность, поэтому они готовы использовать серверы, работающие под управлением разных гипервизоров наряду с конвергентными стеками. Используя параллельно решения разных вендоров, клиенты избегают привязки только к одному и защищают инвестиции, говорит Миллард. Dell, которая теперь не столь тесно связана с VMware, охотно продаст клиентам всё, что они пожелают — стеки виртуализации Red Hat, Nutanix или VMware — вместе с собственными серверами.

24.11.2024 [11:43], Сергей Карасёв

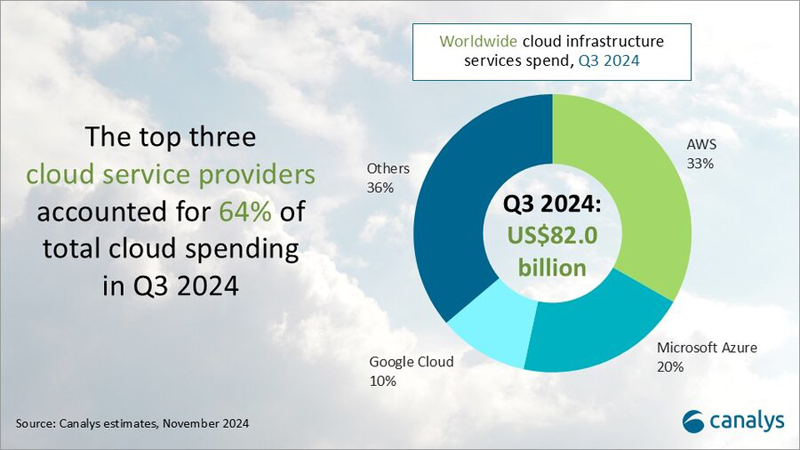

Квартальная выручка на рынке облачных инфраструктур подскочила на 21 %, превысив $80 млрдКомпания Canalys подвела итоги исследования глобального рынка облачных инфраструктур в III квартале 2024 года. Расходы в данной области продолжают быстро увеличиваться на фоне стремительного внедрения ИИ и расширения мощностей гиперскейлеров. В период с июля по сентябрь включительно объём отрасли достиг $82 млрд. Это на 21 % больше результата за III четверть прошлого года. Причём на трёх ведущих поставщиков облачных услуг — Amazon Web Services (AWS), Microsoft Azure и Google Cloud — пришлось 64 % от суммарных затрат, или приблизительно $52,5 млрд.

Источник изображения: Canalys Крупнейшим игроком на мировом рынке остаётся AWS с долей 33 % по итогам III квартала 2024 года: компания получила примерно $27,1 млрд. При этом в годовом исчислении выручка поднялась на 19 %. AWS объявила о планах по дальнейшему увеличению инвестиций в облачном сегменте: прогнозируемые расходы составят около $75 млрд в 2024 году. Средства пойдут в первую очередь на расширение технологической инфраструктуры для удовлетворения растущего спроса на услуги ИИ. На втором месте в рейтинге находится Microsoft Azure с 20 % отрасли, что соответствует $16,4 млрд. Редмондский гигант нарастил показатель на треть (33 %) по отношению к III четверти прошлого года. Существенный рост обусловлен востребованностью сервисов в сегменте ИИ. Замыкает тройку Google Cloud с 10 % ($8,2 млрд) и ростом на 36 % год к году. Таким образом, Google показала самую существенную прибавку среди лидеров. Компания, как отмечается, активно разрабатывает новые сценарии применения ИИ. Все три облачных гиперскейлера сообщили о положительной отдаче от инвестиций в сервисы ИИ, которые начали вносить значительный вклад в общую эффективность бизнеса.

01.03.2024 [13:38], Сергей Карасёв

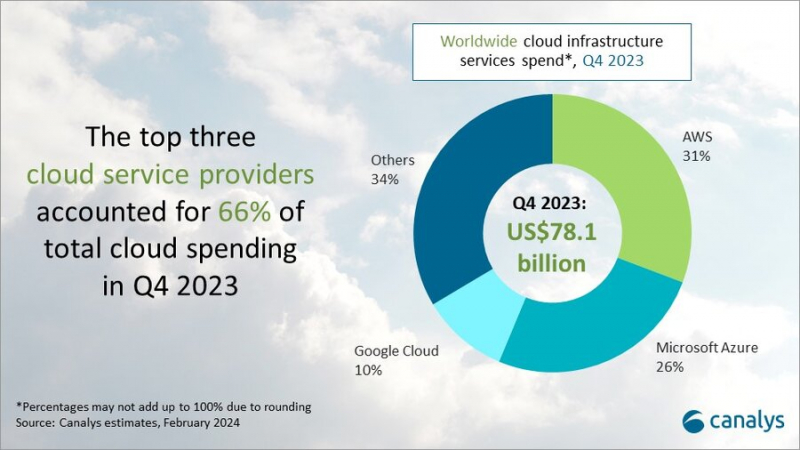

Объём мирового рынка облачных инфраструктур в 2023 году достиг $290 млрдКомпания Canalys представила результаты исследования мирового рынка облачных инфраструктур в IV квартале и 2023 году в целом. Отрасль продолжает развиваться, чему способствует стремительный рост спроса на услуги, связанные с генеративным ИИ и машинным обучением. В последней четверти 2023-го объём рынка достиг $78,1 млрд. Это на 19 %, или на $78,1 млрд, больше по сравнению с аналогичным периодом предыдущего года. Затраты в 2023 году в целом составили $290,4 млрд по сравнению с $247,1 млрд в 2022-м. Таким образом, зафиксирован рост примерно на 18 %. Крупнейшим мировым поставщиком облачных услуг остаётся Amazon Web Services (AWS) с долей приблизительно 31 % по итогам IV квартала 2023 года. Выручка компании увеличилась на 13 % в годовом исчислении. На втором месте располагается Microsoft Azure с долей около 26 % и ростом выручки на 30 % по отношению к последней четверти 2022-го. Замыкает тройку платформа Google Cloud, у которой выручка в годовом исчислении поднялась на 26 %, а рыночная доля оказалась на отметке 10 %. Canalys отмечает, что в совокупности три названные компании занимают две трети — 66 % — глобального облачного рынка. Все прочие игроки сообща удерживают 34 %. Ожидается, что в дальнейшем расширению отрасли будут способствовать новые приложения на базе ИИ, а также большие языковые модели. Аналитики прогнозируют, что в 2024 году объём рынка в денежном выражении увеличится на 20 %. Если эти ожидания оправдаются, суммарные затраты могут достичь почти $350 млрд.

27.12.2023 [16:27], Сергей Карасёв

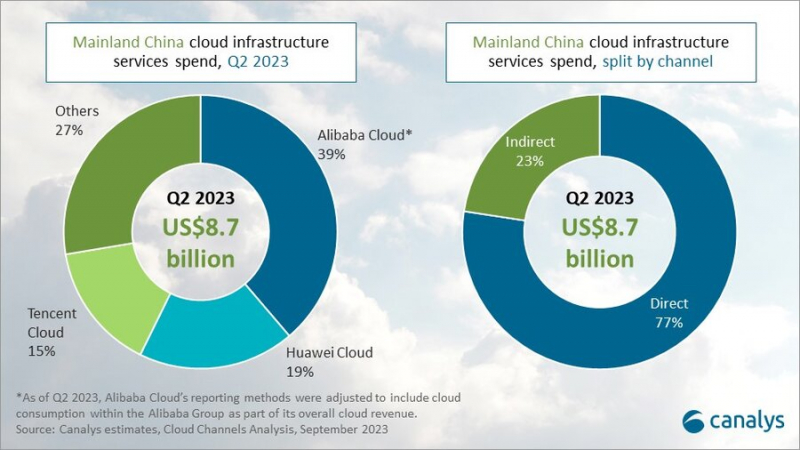

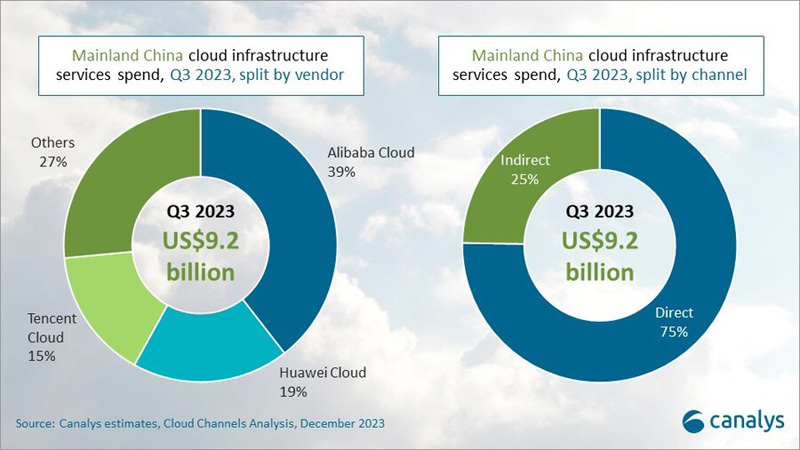

Рынок облаков Китая быстро растёт, а лидером остаётся AlibabaПо оценкам Canalys, объём рынка облачных инфраструктур в Китае в III квартале 2023 года достиг $9,2 млрд, что на 18 % больше по сравнению с результатом за аналогичный период 2022-го. При этом в общемировом масштабе на долю КНР приходится примерно 12 % расходов. Alibaba Cloud остаётся лидером китайского облачного рынка с долей около 39 % в III четверти 2023-го. В ноябре компания сообщила об отказе от прежних планов по выделению облачного бизнеса в самостоятельную публичную структуру. Причиной данного решения стали ужесточившиеся санкции со стороны США.

Источник изображения: Canalys Вместе с тем Alibaba, как отмечается, предпринимает меры по повышению прибыли за счёт сокращения низкорентабельных операций. Несмотря на замедление роста доходов, компания продолжает развивать сервисы на базе ИИ. В октябре 2023-го Alibaba запустила платформу Bailian для разработки базовых ИИ-моделей. Она упрощает выполнение сложных задач, таких как тонкая настройка и обучение. Кроме того, Alibaba Cloud объявила об официальном открытии своего первого ЦОД в Ухане в центральном Китае. На втором месте в рейтинге ведущих облачных провайдеров КНР находится платформа Huawei Cloud с долей приблизительно 19 %. В годовом исчислении выручка площадки поднялась на 16 %. В сентябре 2023 года Huawei Cloud представила платформу AI Gallery, которая включает различные базовые ИИ-модели с открытым кодом. Замыкает тройку Tencent Cloud: эта платформа показала рост на 14 % в годовом исчислении, а доля оказалась на отметке 15 %. Показатели Tencent Cloud превзошли ожидания аналитиков благодаря отказу от проектов с небольшим доходом. Все прочие игроки китайского облачного рынка в III квартале 2023 года сообща заняли 27 %.

23.11.2023 [09:00], Сергей Карасёв

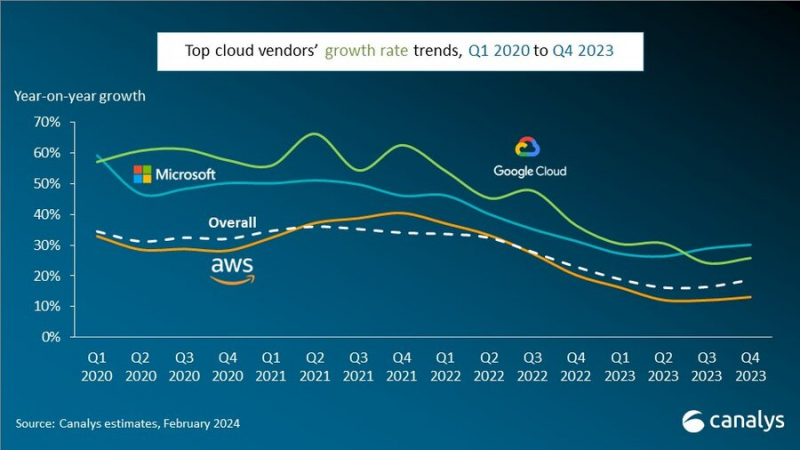

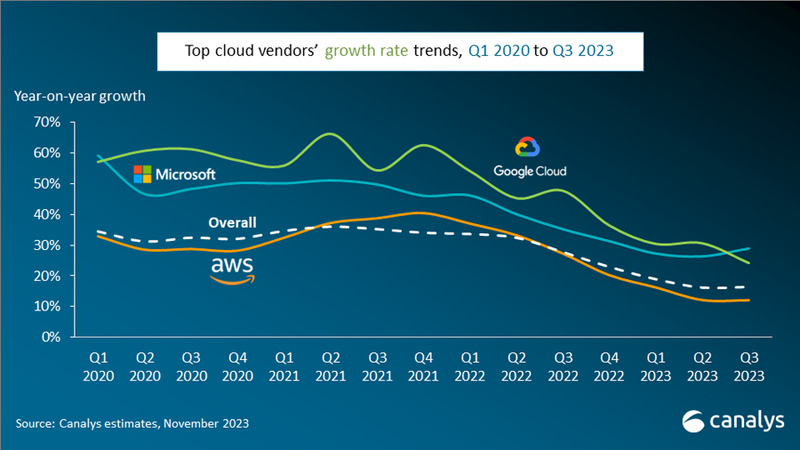

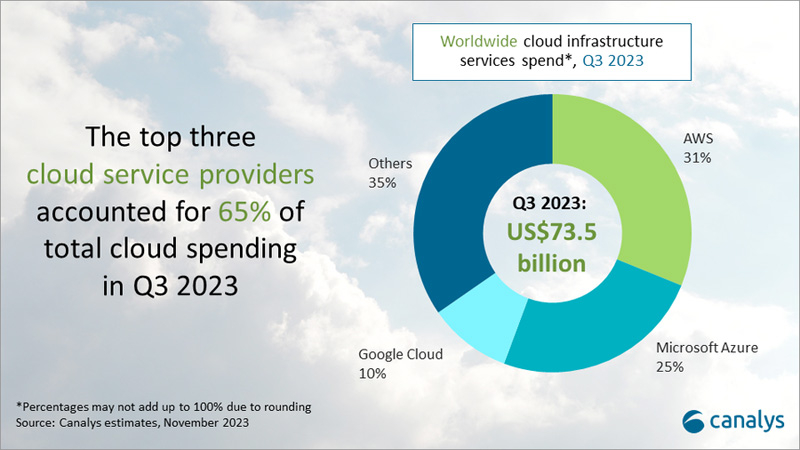

Мировой облачный рынок стабилизируется: квартальные затраты выросли на 16 %Компания Canalys представила результаты исследования глобального облачного рынка в III квартале 2023 года. Аналитики отмечают, что отрасль стабилизируется после макроэкономических потрясений, спровоцировавших сокращение расходов на IT в корпоративном секторе. С июля по сентябрь включительно мировые затраты на облачные сервисы достигли $73,5 млрд, что на 16 % больше прошлогоднего результата. Несмотря на то, что предприятия продолжают оптимизировать общие расходы, сектор облачных технологий начинает проявлять признаки устойчивости, чему отчасти способствует растущий интерес к ИИ.

Источник изображений: Canalys В III квартале 2023 года тройка крупнейших поставщиков облачных услуг — Amazon Web Services (AWS), Microsoft Azure и Google Cloud — совокупно увеличила выручку на 20 %, что больше среднего показателя по рынку в целом. На долю названных площадок пришлось 65 % от общего объёма отрасли в денежном выражении. Лидером рынка остаётся AWS с долей приблизительно 31 %. Эта платформа показала рост на уровне 12 % в годовом исчислении, что ниже общеотраслевого значения. AWS раскрыла планы по открытию новых дата-центров в Южной Корее и Малайзии в ответ на растущий спрос на облачные вычисления в этих регионах. Усилия компании по сокращению затрат и повышению эффективности привели к существенному увеличению прибыли в III квартале 2023 года.  На втором месте в рейтинге ведущих облачных провайдеров находится Microsoft Azure с долей около 25 % и ростом на 29 % по сравнению с III четвертью 2022 года. Одним из главных катализаторов для расширения бизнеса Azure стало стремительное развитие ИИ-технологий, в том числе генеративных систем. Microsoft запустила новую программу AI Cloud Partner, которая помогает партнёрам в создании и внедрении решений на основе ИИ, а также в масштабировании бизнеса. Замыкает тройку Google Cloud: доля этой платформы достигла 10 % на фоне роста на 24 % в годовом исчислении. Однако динамика оказалась ниже ожиданий, и это был первый случай, когда темпы роста Google Cloud упали ниже аналогичных показателей Microsoft Azure за последние три года.

26.09.2023 [21:56], Руслан Авдеев

Облачный рынок Китая продемонстрировал умеренный рост во II квартале 2023 годаВо II квартале 2023 года затраты на сервисы облачных инфраструктур составили $8,7 млрд, показав рост год к году на 19 %, сообщают аналитики Canalys. Впрочем, позитивные изменения в основном связаны с реструктуризацией отчётности Alibaba Cloud, отделившейся от Alibaba Group — теперь бывшее облачное подразделение учитывает в доходах услуги, оказанные другим структурам Alibaba. Без учёта этих изменений рост не достиг и 10 %, поскольку корпоративные клиенты оптимизируют расходы в связи с неблагоприятной макроэкономической ситуацией. Доминировать на рынке Китая продолжают Alibaba Cloud, Huawei Cloud и Tencent Cloud, в совокупности на их долю приходится 72 % затрат. На долю Alibaba Cloud пришлось во II квартале 39 % выручки рынка облачных сервисов. Компания представила два ИИ-продукта: Tongyi Tingwu для транскрибации аудио и Tongyi Wanxiang для преобразования текстов в изображения. При этом создаваемая компанией экосистема предлагает партнёрам более прозрачные перспективы, повышенные комиссии и более чёткие роли. Второе место заняла Huawei Cloud с долей 19 %. Рост год к году составил 14 %. Кроме того, она представила собственную ИИ-модель Pangu Model для применения в различных отраслях промышленности и сопутствующую партнёрскую программу. Наконец, Tencent Cloud получила 15 % рынка, рост год к году составил 6 %. Хотя компания значительно медленнее конкурентов начала внедрять ИИ-решения, она предоставила универсальное ИИ-решение «модель как сервис» (MaaS) с фокусом на специализированные решения для промышленности. В сентябре 2023 года Tencent официально начала предлагать базовую ИИ-модель Hunyuan, которая также будет интегрирована в некоторые SaaS компании. В мае появилась информация, что Tencent снизит цены на облачные услуги до 40 %. Отметим, что Canalys учитывает только IaaS и PaaS, а для SaaS включает расходы на инфраструктуру, но не сами сервисы. В целом, китайские облака стали уделять больше внимания партнёрским экосистемам, изменив ценовую политику и увеличив число ресурсов, выделяемых партнёрам. Важную роль играет повсеместное внедрение ИИ-приложений и продуктов. Доступность таких решений является важным конкурентным преимуществом на облачном рынке, так что вендоры предлагают ИИ-сервисы собственной разработки в надежде подтолкнуть клиентов к новым расходам. Некоторые игроки развивают ИИ-экосистемы, позволяющие найти новые источники доходов партнёрам. Партнёры могут зарабатывать, предлагая ИИ-сервисы, разрабатывая специализированное ПО, участвуя в (пере-)продаже ИИ-продуктов и сопутствующих услуг.

26.08.2023 [12:08], Сергей Карасёв

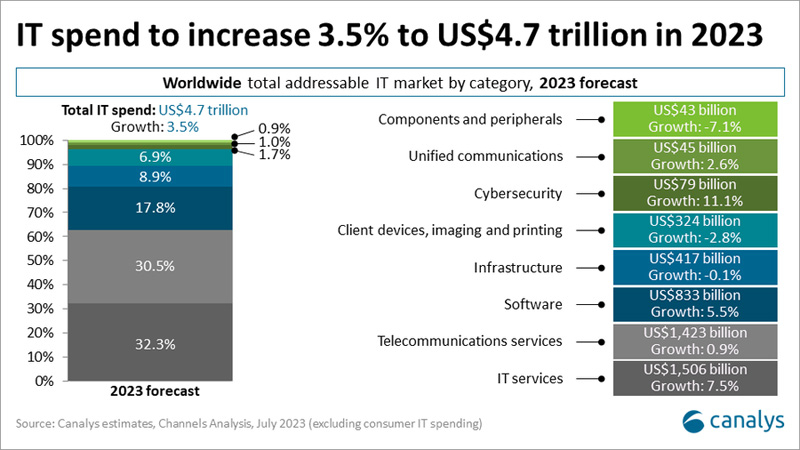

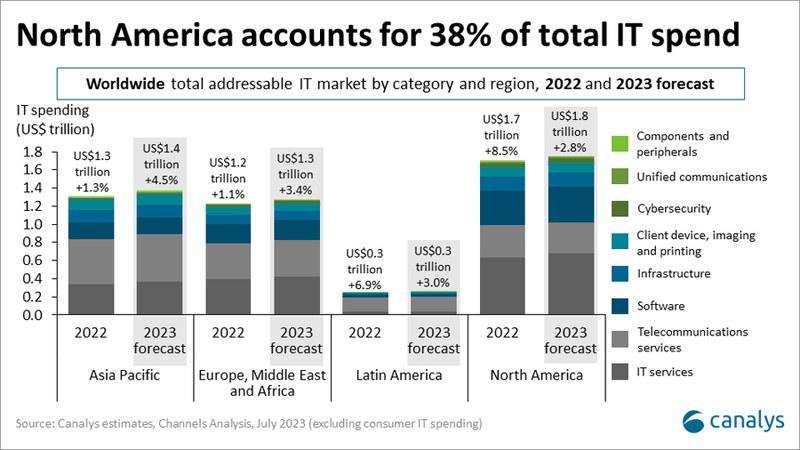

Canalys: мировые IT-затраты в 2023 году достигнут $4,7 трлнКомпания Canalys обнародовала свежий прогноз по глобальному рынку IT: аналитики полагают, что по итогам 2023 года отрасль покажет прибавку на 3,5 %, а её объём достигнет приблизительно $4,7 трлн. Темпы роста замедляются из-за сложной макроэкономической обстановки и кризиса. Одной из главных статей расходов в нынешнем году станут IT-сервисы: на них придётся около $1,5 трлн затрат, а рост по сравнению с 2022-м составит 7,5 %. Ещё $1,4 трлн принесут телекоммуникационные сервисы — плюс 0,9 % в годовом исчислении.

Источник изображений: Canalys Сегмент ПО увеличится на 5,5 % — до $833 млрд, тогда как сектор кибербезопасности покажет прибавку на уровне 11,1 % — до $79 млрд. На унифицированные коммуникации придётся приблизительно $45 млрд, что будет соответствовать росту на 2,6 % в годовом исчислении. В то же время в области компонентов и периферийного оборудования ожидается падение на 7,1 % — до $43 млрд. Клиентские устройства и печатное оборудование принесут $324 млрд — минус 2,8 % в годовом выражении. Сегмент инфраструктур сократится на 0,1 % — до $417 млрд.  Расходы в Северной Америке вырастут на 2,8 % в 2023 году по сравнению с 8,5 % в 2022-м и составят 37,7 % от общего размера рынка. В Азиатско-Тихоокеанском регионе прогнозируемый рост составит 4,5 %, в регионе EMEA — 3,4 %, а в Латинской Америке — 3,0 %. Отмечается, что сектор сетевой инфраструктуры достигнет рекордного объёма в $72 млрд (плюс 13,9 % год к году) на фоне внедрения технологии Wi-Fi 6/6E. Увеличение цен, продление и дополнительные продажи подписок в сфере облачного ПО приведут к расширению данного направления на 19,3 % — до $215 млрд. С другой стороны, продажи серверов, СХД и клиентских устройств будут иметь отрицательную или нулевую динамику после сильного всплеска в 2022 году, спровоцированного созданием новых дата-центров и расширением облачных платформ.

14.08.2023 [16:39], Сергей Карасёв

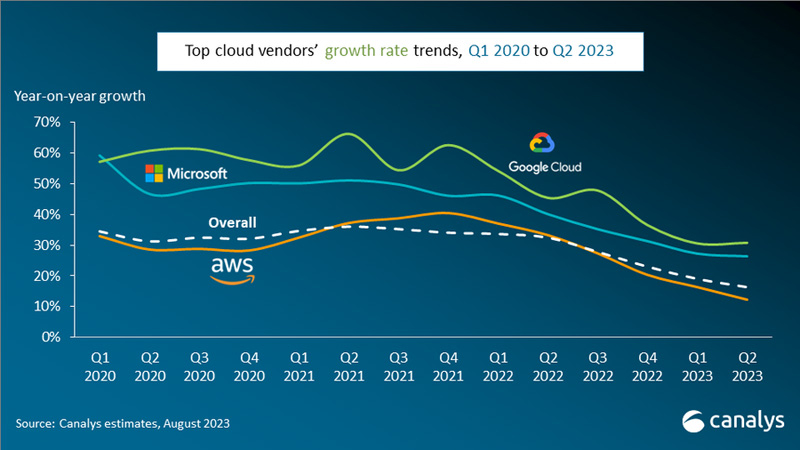

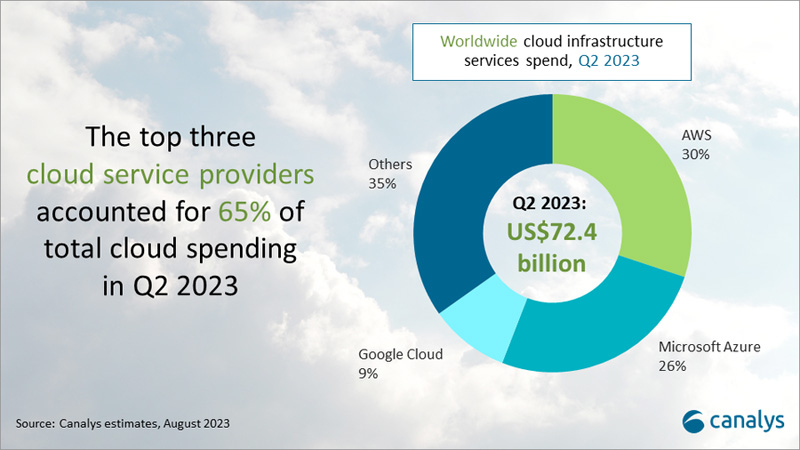

Квартальный объём мирового рынка облачных инфраструктур превысил $70 млрд, но темпы роста сокращаютсяКомпания Canalys опубликовала результаты исследования мирового рынка облачных инфраструктур во II квартале 2023 года. Объём отрасли достиг $72,4 млрд, что на 16 % больше прошлогоднего результата. В I четверти 2023-го темпы роста были выше — 19 %, а годом ранее и вовсе превышали 30 %. Аналитики отмечают, что сохраняющаяся макроэкономическая неопределённость вынуждает клиентов по-прежнему сосредоточивать усилия на оптимизации использования облака для снижения затрат. Вместе с тем основным драйвером инвестиций в облачные технологии остаётся ИИ.

Источник изображений: Canalys Во II квартале 2023 года три ведущих поставщика услуг — AWS, Microsoft Azure и Google Cloud — в совокупности увеличили выручку на 20 % в годовом исчислении по сравнению с 22 % в II квартале. Их суммарная доля составила 65 % от общих расходов. При этом рост бизнеса AWS и Microsoft замедлился, в то время как темпы развития Google Cloud остались стабильными по сравнению с предыдущим кварталом и составили 31 %. Платформа AWS продолжает лидировать на рынке услуг облачной инфраструктуры: во II квартале 2023 года на её долю приходилось 30 % общих расходов, а рост в годовом исчислении оказался на уровне 12 %. Amazon инвестировала $100 млн в новую программу обучения работе с генеративным ИИ, которая, как ожидается, поможет предприятиям ускорить разработку соответствующих сервисов.  Доля Microsoft Azure составила 26 % рынка, рост выручки по сравнению с прошлым годом — 26 %. Увеличение количества заказов на облачные услуги зафиксировано на уровне 19 % — до $224 млрд. Корпорация привлекла к своей службе Azure OpenAI ряд крупных клиентов, включая Ikea, Volvo Group и Zurich Insurance. Облако Google Cloud выросло на 31 % в годовом исчислении, показав лучший результат среди трёх ведущих гиперскейлеров. Доля компании составила около 9 %. Подход к увеличению периода амортизации серверов и сетевого оборудования помог контролировать эксплуатационные расходы и повысил прибыльность Google Cloud. |

|